We snappen dat een dalende beurs misschien wat onrust teweegbrengt. Om het hoofd koel te houden, delen wij op deze pagina het volgende:

- Waarom zijn de rendementen negatief?

- Welke acties heeft NNEK ondernomen?

- Wat zijn de verwachtingen?

- Hoe kunt u omgaan met deze beursdaling?

Waarom zijn de rendementen negatief?

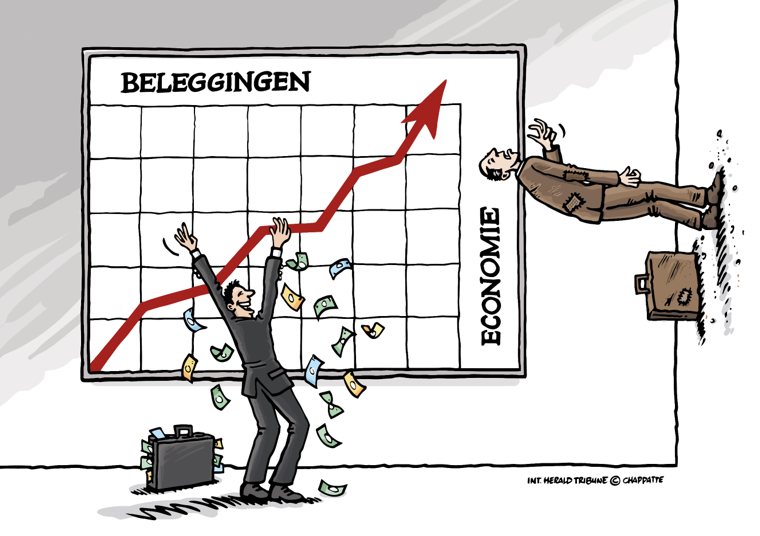

Torenhoge inflatie, oorlog, energiecrisis en een dreigende afkoeling van de wereldeconomie of zelfs een recessie voor sommige economieën. Zowel aandelenbeleggingen als obligatiebeleggingen hebben als gevolg van de bovenstaande problemen dit jaar een flinke tik gekregen.

De wereldwijde aandelenindex daalde dit jaar (tot en met kwartaal 3) met 13,4% en een Europese obligatie-index met 16,2%. Dit maakt het jaar 2022 zeer uitzonderlijk. Beleggingen in obligaties staan namelijk bekend om hun waardevaste karakter. Dalingen van deze orde zijn daarom bijzonder zeldzaam. De oorzaak hiervan is dat centrale banken rentes omhoog hebben gegooid om inflatie te bestrijden.

Centrale banken hebben als doel prijsstabiliteit te handhaven. Wanneer prijzen van producten en diensten stijgen, dan is er sprake van inflatie. Centrale banken bestrijden inflatie door de rente te verhogen. Dit remt de economie en uiteindelijk ook de inflatie, omdat de vraag naar goederen en diensten daalt. Met dit hulpmiddel proberen centrale banken weer prijsstabiliteit te bewerkstelligen.

Centrale banken worden nu geconfronteerd met enorm hoge inflatiecijfers. Zulke hoge cijfers zijn sinds de jaren 70 niet meer gemeten. Vóór de start van de oorlog tussen Rusland en Oekraïne werd inflatie nog als ’tijdelijk’ gezien. Dit kwam omdat het herstel uit de coronapandemie gepaard ging met veel vraag naar diensten en producten in combinatie met toeleveringsproblemen. Dit dreef prijzen omhoog. De verwachtingen waren toen dat inflatie door de tijdelijk aard van deze problemen vanzelf weer zou gaan zakken. Helaas. Daarna kwam daar de oorlog tussen Rusland en Oekraïne overheen. Deze invasie heeft tot een tweede inflatieschok geleid, voornamelijk op de energiemarkt. De tijdelijke aard van inflatie werd met deze oorlog van tafel geveegd en daarom werden centrale bankiers genoodzaakt om hard in te grijpen: het omhoog gooien van beleidsrentes. Wanneer rentes stijgen, zakken obligatiekoersen. Het resultaat is een negatief rendement voor dit jaar. Wellicht een beetje taaie kost voor u, maar dit geeft u wat meer achtergrondinformatie.

Welke acties heeft NNEK ondernomen?

NNEK heeft jarenlang obligaties met een lange looptijd deels gemeden. Dit zijn obligaties waarvan de waarde extra gevoelig is voor renteverhogingen. De rentevergoedingen op deze obligaties waren al een tijd lang erg laag en het risico voor renteverhogingen die een sterk negatief effect hebben op deze obligaties lag op de loer. Dit risico heeft zich dit jaar vertoond, door de beschreven renteverhogingen. Deze langlopende obligaties hadden we al eerder ingewisseld voor kortlopende obligaties. Deze kortlopende obligaties zijn minder gevoelig voor renteverhogingen.

Deze keuze had een verzachtende werking in de huidige daling van obligatiekoersen in de NNEK-portefeuilles, want deze obligaties zijn minder in waarde gedaald dan de obligaties met een lange looptijd. Een deel van het verlies dit jaar werd hierdoor gedempt, maar de obligatiebeleggingen in de portefeuilles hebben nog steeds een negatief rendement behaald. Ter indicatie heeft het mijden van langlopende obligaties 2,5% rendement toegevoegd aan de obligatiebeleggingen in een NNEK Vermogensbeheer Neutraal-portefeuille. Kort gezegd: het rendement is nu minder negatief dan wanneer we langlopende obligaties hadden aangehouden.

Daarnaast heeft NNEK aan het begin van het jaar, na het uitbreken van de oorlog en het sterk stijgen van de energieprijzen, een deel van de Europese aandelen ingewisseld voor aandelen uit de Verenigde Staten. Onze verwachting was, en is nog steeds, dat in Europa de hardste klappen vallen. Dit heeft tot nu toe, net als bij de obligatiebeleggingen, het negatieve rendement wat gedempt. Ter indicatie heeft dit op het aandelengedeelte 0,4% aan rendement toegevoegd in een NNEK Vermogensbeheer Neutraal-portefeuille.

Wat zijn de verwachtingen?

Het is moeilijk om te voorspellen hoe financiële markten gaan bewegen op de korte termijn. Hier gaan wij ons ook niet aan wagen;) We spreken wel een verwachting uit: een milde recessie van de wereldeconomie én een groot deel van de renteverhogingen lijkt te zijn ingeprijsd door de financiële markten. Inprijzen wil zeggen dat de verwachtingen van beleggers over de toekomst alvast verwerkt worden in de prijs van beleggingen (aandelen en obligaties). Financiële markten hebben namelijk de neiging om voor te lopen op gebeurtenissen. Als men verwacht dat de economie afkoelt, dan wordt dat meteen weerspiegeld in de prijs van aandelen en obligaties.

Veel overheden zijn beleid aan het maken om ervoor te zorgen dat ondanks de hoge inflatie, consumenten beschermd worden. Het maximeren van de gasprijs en het bieden van financiële hulp voor de hoge energierekeningen, zijn maatregelen die bijdragen aan het overeind houden van de economie en koopkracht. Het afvlakken van inflatie en bescherming van de consument zullen financiële markten als positief ervaren. Als inflatie niet blijft doorpieken, dan hoeven centrale banken ook minder hard in te grijpen en rentes nog verder te verhogen.

Hoe moet u omgaan met deze beursdaling?

Het is niet prettig, maar het is een feit dat waardedalingen bij beleggen horen. Beleggen in deze tijden vereist discipline, geduld en doorzettingsvermogen. We wijzen u graag op het hoofdstuk ‘Verliesaversie’ uit het boek Net Iets Slimmer van onze collega Michiel van Vugt. Hierin leest u wat dit is en welke gevolgen dit kan hebben voor het behalen van uw beleggingsdoelstelling.